Por: Nicolás Gómez Tavera. Consultor Senior en Desarrollo de Negocios. RJO’Brien

A diario nos enfrentamos a esta pregunta y para comprender la situación actual debemos analizar varios aspectos de la oferta y la demanda; Lo primero, la situación de las cosechas globales de maíz y soya. Actualmente nos encontramos en el periodo de siembra del hemisferio norte, el cual constituye cerca del 85% del maíz y 50% de la soya mundial, según los últimos datos del Departamento de Agricultura de Los Estados Unidos.

Sur América sufrió el fenómeno de la niña en la cosecha pasada lo que ha generado un déficit de maíz y soya presionando los precios al alza. Brasil, gracias a su latitud, disfruta de dos cosechas de maíz al igual que nuestro país, y la segunda cosecha conocida como safrinha es cerca del 80% de la producción del país. La safrinha se encuentra actualmente en desarrollo paralela a las cosechas del hemisferio norte. Al sumar este volumen a la producción del hemisferio norte nos encontramos con que el periodo de marzo a septiembre cada año representa más del 90% de la cosecha global de maíz. El clima tanto en Brasil como en el hemisferio norte aún está por desarrollarse y muchos de los especuladores del mercado han tomado posición en los últimos meses apostando por el riesgo de un mal clima que deteriore aún más el déficit entre consumo y producción.

Hablando de oferta, no podemos dejar por fuera la situación actual de los fertilizantes. Los agricultores en diferentes partes del mundo buscan incrementar el área sembrada este año, pero se han enfrentado a una escasez de fertilizantes. Desde el año pasado la industria de fertilizantes ha tenido inconvenientes para su producción por la crisis energética de Europa y Asia que disparó el costo de producción forzando a ciertos productores a cerrar sus plantas y a países como China a restringir las exportaciones para evitar un desabastecimiento. El incremento de área de las cosechas del hemisferio sur generó una mayor demanda sin el respaldo de la producción global. Los precios alcanzaron niveles récord a finales del 2021 y principios del 2022 mientras que los países buscaban otras fuentes energéticas como el carbón y petróleo para remplazar el uso de gas natural en la producción de energía. A finales de enero vimos el precio del gas natural disminuir y estabilizarse por la reducción de demanda lo cual favorecía la producción de fertilizante y los precios de estos también tuvieron un efecto bajista.

El maíz, comparado con la soya, requiere de un elevado volumen de fertilizantes para su producción lo que conlleva a un mayor capital de trabajo para el agricultor. La no aplicación de fertilizantes resultaría en una reducción en rendimiento lastimando el margen final del cultivo. El agricultor del hemisferio norte inició su primavera con un escenario que favorecía la siembra de maíz, pero todo cambió cuando empezó la invasión de Rusia a Ucrania. Rusia es el mayor exportador de fertilizantes del mundo seguido por China y Canadá. Con las sanciones impuestas a Rusia y China cerrado al mercado internacional, la disponibilidad de fertilizante a nivel global ha decaído llevando los precios a nuevos récords. Esto llevó a varios agricultores a cambiar de cultivo, prefiriendo la soya sobre el maíz, cultivo que usa una menor cantidad de fertilizantes y gracias a las pérdidas de producción en América del Sur se encuentran en niveles elevados de precio.

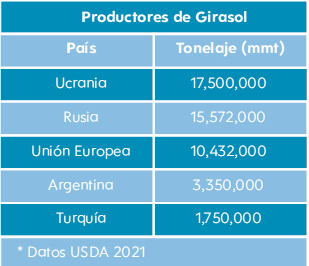

La disputa entre Rusia y Ucrania no solo ha afectado los mercados de fertilizantes y energía. Ucrania es el cuarto exportador de maíz después de Estados Unidos, Brasil y Argentina. A pesar de que su producción solo representa un poco más del 3% del mundo, sus exportaciones superan el 13% del comercio internacional. Esto significa más de 27 millones de toneladas de maíz que podrían no estar disponibles a final del año. A la fecha, las Naciones Unidas espera que Ucrania deje de sembrar el 30% de su tierra disponible debido al conflicto bélico, pero los efectos de una guerra prolongada son desconocidos. Cualquier déficit en las exportaciones de Ucrania tendrán que ser remplazadas con producto de los tres primeros exportadores antes mencionados, ya que no hay otro país en el mundo con capacidad exportable suficiente. En cuanto a soya, Ucrania no es un gran productor de la misma, pero si lo es de un producto sustituto esencial en Europa y Asia, el girasol. Ucrania es el mayor productor global de esta oleaginosa, seguido por Rusia y la Unión Europea. La industria de biocombustibles en Europa depende del aceite de girasol y la industria de balanceados de la harina o torta de girasol. La falta de disponibilidad de este producto de sus principales productores, generará una demanda por productos sustitutos como la soya y la palma. Nuevamente la demanda supera las expectativas de producción generando un déficit global.

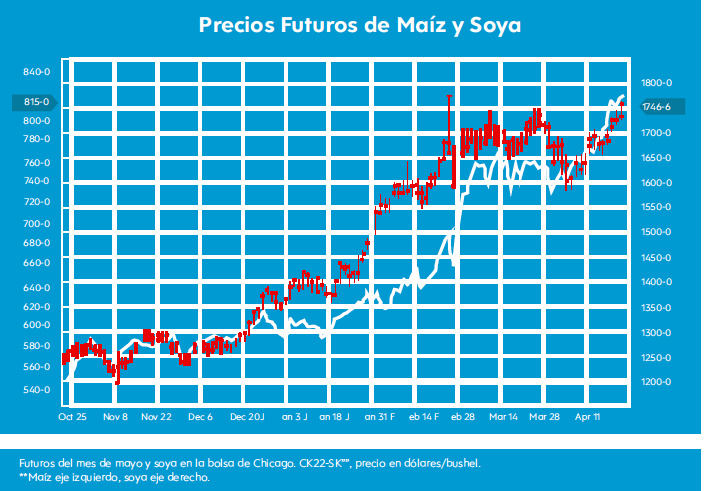

Como la oferta no logra ser la solución la demanda debe serlo. Por ello los precios buscarán destruir la demanda para lograr un equilibrio en los inventarios de este año. El problema es los precios que observamos en la bolsa de Chicago versus los precios locales en los diferentes países importadores como el nuestro. Es común tener lo que conocemos como un delay o retraso entre el precio del mercado financiero y los costos de producción. Esto se debe a que los importadores toman sus decisiones de compra con al menos 60 a 90 días antes de que la materia prima llegue a producción. De esta manera los precios que vemos en los productos internos de balanceado y materias primas a hoy no reflejan los costos actuales de la bolsa, sino que por el contrario representan precios negociados entre enero y febrero. Al observar la gráfica a continuación podemos ver que esos precios promedio de esas fechas están por debajo de los precios promedio para las próximas importaciones. Por ello es razonable pensar que los costos se continuarán incrementando en los próximos meses de mantenerse los precios de la bolsa en los niveles actuales o superiores.

Por último, es importante recordar que la demanda si ha frenando y a medida que nos acerquemos a los precios de reposición el consumo debe disminuir ofreciendo una corrección en los precios de la bolsa. Esto debido a que los inversionistas revalúan sus posiciones y pueden vender sus posiciones al ver que la inercia de la subida frena. Por estacionalidad y observando escenarios similares del pasado, 2007-2008 y 2012-2014, los precios más altos podrían llegar en los meses de junio y julio de haber un problema climático, es decir una sequía en alguna zona de producción importante como Estados Unidos o China.

No nos alcanzan las hojas para contarles cada detalle de lo que sucede en los mercados. Lo cierto es que la situación actual presenta una fuerte incertidumbre sobre la oferta global de materias primas. La incertidumbre se traduce en riesgo, con ello el potencial para muchos de ganar dinero. Una vez la situación de las cosechas sea más clara, seguramente esos inversionistas se irán retirando del mercado dejando los precios nuevamente en manos de productores y consumidores.